تشهد أسواق الأسهم الأميركية تقلبات حادة، إذ ارتفع مؤشر الخوف والتقلب (VIX) إلى مستوى 60 نقطة يوم الإثنين في 7 أبريل 2025، ثم تراجع يوم الأربعاء في 9 أبريل إلى 33 نقطة. والجدير بالذكر أن يوم الأربعاء سجّل أكبر تراجع يومي على الإطلاق منذ تأسيس هذا المؤشر. ثم عاد المؤشر للارتفاع إلى مستوى 50 نقطة يوم أمس، مع توقّعات باستمرار حدة التذبذب في المرحلة المقبلة.

أغلقت مؤشرات الأسهم الأميركية يوم أمس على خسائر جماعية، حيث تراجع مؤشر S&P 500 بنسبة (3.46%-)، وNasdaq 100 بنسبة (4.19%-)، وDow Jones بنسبة (2.50%-)، وRussell 2000 للأسهم الصغيرة والمتوسطة بنسبة (4.27%-).

السبب الرئيسي وراء هذه التقلبات الحادة يعود إلى قرارات وتصريحات الرئيس الأميركي دونالد ترامب، لا سيما تلك المتعلقة بالرسوم الجمركية التي فرضها يوم الأربعاء في 2 أبريل على أكثر من 180 دولة بنسب متفاوتة، من الحلفاء إلى الخصوم. لكن التركيز الأكبر يبقى على الصين، حيث وصلت إجمالي الرسوم الجمركية المفروضة عليها إلى 145%. في المقابل، علّق ترامب الرسوم الجمركية على باقي الدول لمدة 90 يومًا، نظرًا لعدم ردّها بتعريفات انتقامية، وذلك بهدف فتح باب التفاوض.

وفي ظل حالة عدم اليقين والضبابية المحيطة بسياسات ترامب التجارية، بالإضافة إلى قضايا مثل التداول من الداخل (Insider Trading) والتلاعب بالأسواق (Market Manipulation)، إلى جانب الضبابية بشأن السياسات النقدية للفيدرالي الأميركي – الذي حذّر في محضر اجتماعه لشهر مارس من احتمالية الدخول في حالة ركود تضخّمي (ارتفاع التضخم وتراجع النمو والتوظيف) – تتعزز المخاوف في الأسواق.

كما أن السياسات المالية للخزانة الأميركية تثير القلق، خاصة بعد أن تجاوز الدين الحكومي مستوى 36 تريليون دولار، مع استمرار ارتفاع الفوائد على الدين واتساع العجز المالي، فضلًا عن ارتفاع تكلفة التأمين ضد تعثر السندات الأميركية Credit Default Swap لخمس سنوات إلى أعلى مستوى لها منذ يناير 2024.

وترى مجموعة Citi Group ، بأن الوقت غير مناسب حاليًا للاستثمار في الأسهم الأميركية، في ظل هذه التقلبات الحادة.

الجدير بالذكر أن مؤشر أسعار المستهلكين الرئيسي على أساس سنوي تراجع في شهر مارس، مسجلًا نموًا بنسبة 2.4%، وهو أقل من التوقعات (2.5%) والقراءة السابقة (2.8%). كما انخفض مؤشر أسعار المستهلكين الأساسي (باستثناء الغذاء والطاقة) على أساس سنوي إلى 2.8%، وهو أيضًا دون التوقعات (3.0%) والقراءة السابقة (3.1%). ورغم أن هذه البيانات قد تشجع الفيدرالي على خفض أسعار الفائدة، إلا أن التأثير الإيجابي لم ينعكس في الأسواق بسبب الهيمنة المستمرة لعامل واحد: “ترامب” ورسومه الجمركية وتغريداته المفاجئة.

أسواق السندات:

تشهد أيضًا تقلبات لافتة، حيث ارتفع عائد سندات الخزانة الأميركية لأجل 10 سنوات إلى قرابة 4.50% بعد أن كان عند 3.86% في 4 أبريل، أي بارتفاع نحو 17%، ما يشير إلى ضغوطات بيعية على السندات رغم اعتبارها تقليديًا من الأصول الآمنة. ويُعزى ذلك إلى عدة عوامل:

- تسييل المستثمرين لمراكزهم لتغطية خسائر في أصول أخرى مثل الأسهم بسبب نداءات الهامش (Margin Calls).

- قيام كبار حاملي السندات الأميركية، وعلى رأسهم الصين، بعمليات بيع واسعة.

- تفضيل السيولة النقدية، والتي تعتبر “الملك” في أوقات الأزمات.

كما سجل عائد سندات الخزانة الأميركية لأجل 30 عامًا مستوى تجاوز 5.00% قبل يومين، وهو الأعلى منذ 1 نوفمبر 2023، مما يعكس الضغوط البيعية المستمرة.

وبما أن ترامب يفضّل أسعار فائدة منخفضة (وبالتالي عوائد سندات منخفضة) لتمويل الخزانة الأميركية بتكلفة أقل، يبقى السؤال: هل دفعت هذه الارتفاعات في العوائد ترامب إلى التراجع مؤقتًا عن فرض رسوم جمركية لمدة 90 يومًا؟

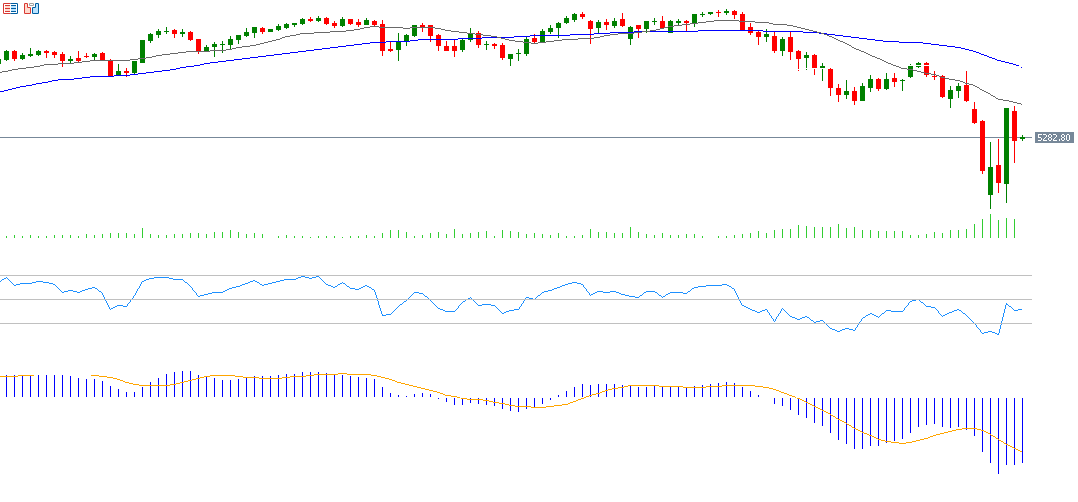

من الناحية الفنية:

- يوجد تقارب بين المتوسط المتحرك لـ50 يومًا (باللون الأزرق) عند مستوى 5,775 نقطة، والمتوسط المتحرك لـ200 يوم (باللون الأصفر) عند 5,755 نقطة. وكسر هذا المستوى قد يشير إلى انعكاس هبوطي لمؤشر S&P 500.

- يسجّل مؤشر القوة النسبية RSI حاليًا 40 نقطة، ما يعكس زخمًا سلبيًا.

- كما يظهر مؤشر MACD تقاطعًا هبوطيًا بين خط MACD (باللون الأزرق) وخط الإشارة Signal Line (باللون البرتقالي)، ما يعزز الإشارة السلبية.

يرجى ملاحظة أن هذا التحليل يُقدّم لأغراض إعلامية فقط ولا ينبغي اعتباره نصيحة استثمارية. ينطوي التداول على مخاطر عالية.